「法人に贈与税はかかるの?」「会社から個人への贈与はどうなる?」贈与税と個人・法人の関係について疑問を持つ方は多いでしょう。

結論から言えば、法人に贈与税はかかりません。贈与税とは、個人から個人への財産移転に課される税金で、法人が関わる贈与では贈与税ではなく法人税や所得税が課されるのです。

贈与については、「誰から誰へ」で課される税金が大きく変わります。

「個人→個人」「個人→法人」「法人→個人」「法人→法人」それぞれで税制が異なり、想定外の税負担が発生する可能性があります。

この記事では、4つの贈与パターン別に課税ルールを解説していきます。ぜひ最後までご覧下さい。

このページの目次

法人に贈与税はかからない

贈与税は基本的に個人から個人への財産移転に課される税金で、法人が贈与する側になった場合は、贈与税ではなく法人税や所得税が課されます。

個人と法人の間で贈与が生じた、つまり無償で財産が移転された4つのパターン別に課される税金を見ていきましょう。

| 贈与パターン | 贈与者の税金 | 受贈者の税金 |

| ①個人→個人 | なし | 贈与税 |

| ②個人→法人 | 譲渡価額>取得価額の場合、差額にみなし譲渡所得税がかかる | 法人税※ |

| ③法人→個人 | 法人税 | 所得税(一時所得) |

| ④法人→法人 | 法人税 | 法人税 |

※公共法人や公益法人などにかかる非収益事業の場合には、法人税は課税されない

贈与税とは?基本的な考え方

贈与税は相続税を補完する役割を担っています。

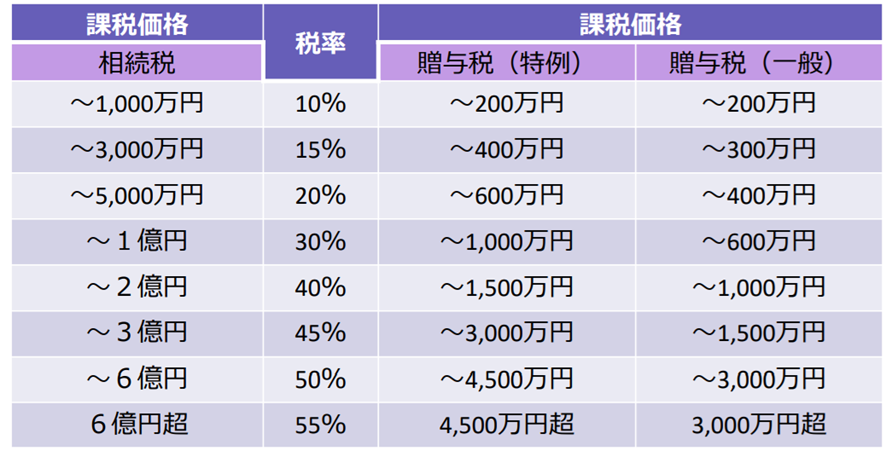

贈与税が無いと、生前贈与をした人としなかった人では後に相続税の税負担で不公平が生じてしまいます。よって、贈与税の暦年課税方式では生前贈与の財産には税を課し、相続税よりも税率の累進度合は高く規定されているのです。

出典:国税庁「税務大学校 相続税・贈与税のあらまし」

個人と法人の贈与、4つのパターンを詳しく解説

個人と法人、4つの贈与パターン別の課税ルールを詳しく解説していきます。

個人から個人:贈与税が課される

贈与税が適用されるパターンです。財産をもらった人に贈与税が課され、贈与した人には税金がかかりません。

贈与税には暦年課税方式と相続時精算課税方式があり、相続時精算課税方式を届け出なかった場合は自動的に暦年課税方式が適用されます。

暦年課税方式は、年間110万円までの贈与が非課税で超えた分は額に応じて10~55%の税率が適用されます。親や祖父母から18歳以上の子・孫への贈与は「特例税率」で税率が優遇されます。

相続時精算課税は合計2,500万円までが贈与時には非課税で、超えた分は一律20%の贈与税が課されます。なお、贈与した財産に対する課税は繰り延られ、贈与者の相続時に精算されることになります。

個人から法人:法人は法人税がかかり、個人は譲渡所得税がかかることがある

個人が法人に財産を贈与しても、贈与税はかかりません。ただし土地や株式のように時間の経過とともに価額が変わる財産の場合は、「時価で売却した」とみなされ、取得価額との差額に所得税が課税されます。現金の贈与は含み益がゼロですので個人側は税金を納める必要はありません。

法人側は、財産を時価で受け取ったとみなされ「受贈益」として計上し、法人税がかかります。

法人から個人:贈与税ではなく所得税

法人から財産をもらった個人に関しては、贈与税ではなく所得税が適用されます。

法人側は時価で譲渡したとみなし、簿価との差額に対し法人税がかかります。

法人から法人:双方に法人税

法人間の贈与では、双方に法人税が課されます。

まとめ

法人が関わる贈与を実行する際には税理士への相談をおすすめします。贈与税は個人間の制度であり、法人には適用されませんが「誰から誰へ」が重要となります。

加えて法人側は、経費の計上や勘定科目など会計面についても対応が必要となりますので、税理士への相談は有効な手段と言えるでしょう。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。