相続税の債務控除は、被相続人(亡くなった方)の未払いのもの、借入金などで確実と認められるものを指します。水道光熱費、公共料金などは未払い分を日割り計算で債務控除に算入可能です。

被相続人の、所得税・住民税・固定資産税などの税金やクレジットカードの代金、医療費で未払いのもの、消費者金融や金融機関からの借入金なども相続財産から債務控除として差し引くことができ、相続税の課税対象外となります。

今回は相続税の債務控除ができるものとできないもの、葬式費用として相続税から差し引くことができるものとできないものを解説していきます。気になる方はぜひ最後までご覧ください。

このページの目次

相続税の債務控除、未払いの水道光熱費を日割り計算で含めても良い

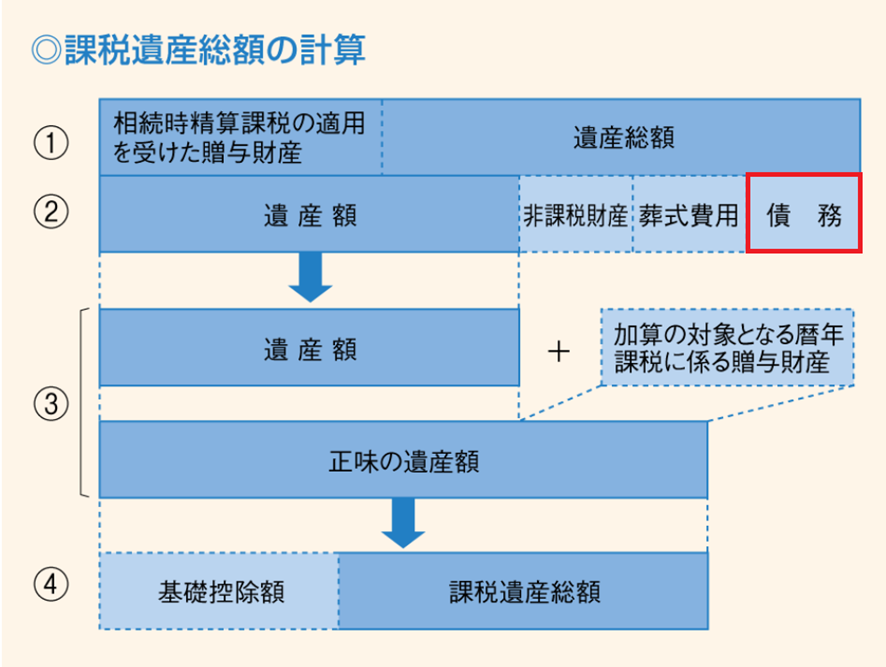

相続税の債務控除は、被相続人が亡くなった時に現に存在した被相続人の借入金・未払金などで「確実と認められるもの」を指し、相続税の課税対象額から差し引くことができます。

なお水道光熱費、公共料金などは未払い分を被相続人が亡くなった日まで日割りで計算し債務控除が可能です。

出典:国税庁「財産を相続したとき」

被相続人が未払いの水道光熱費や公共料金、所得税・固定資産税などは債務控除となりますが、相続人などの責任に基づき納付することになった延滞税・加算税などは遺産総額から差し引くことができません。

債務ではありませんが、葬式費用のうち火葬費用など一定のものは債務控除に含めることが可能です。

債務控除ができるものの一例が以下となります。

| (債務控除として含められるもの) ・借入金・・・消費者金融、金融機関からの借り入れ ・連帯債務未払金・・・未払いの公共料金、クレジットカードの代金、医療費、所得税・住民税・固定資産税、不動産購入時などの未払い金など ・保証債務のうち債務者が弁済できないもの ・預かり金(不動産賃貸の敷金など) ・個人事業をしている方の事業上の債務など |

一方で、以下のものは債務控除ができません。

| (債務控除ができないもの) ・仏壇仏具、お墓の未払金など非課税財産に関する債務 ・遺言執行費用、相続登記費用 ・相続税申告にあたっての税理士費用 ・団体信用生命保険で返済される住宅ローン ・保証債務のうち債務者が弁済できるもの ・相続人の責任に基づく延滞税・加算税 |

なお、相続人が相続放棄をした場合において、被相続人の葬式費用を負担したときは、その相続人が遺贈によって取得した財産の価額から当該費用を債務控除することができますが、借入金や未払金は控除できないといった細かな決まりがあるため注意が必要です。

相続人について気になることがある方は、税理士に相談してみてはいかがでしょうか。

葬式費用で債務控除ができるもの、できないものとは

続いて、葬式費用のうち相続税の債務控除ができるものを解説していきます。

| (債務控除が認められる葬式費用) ・火葬や埋葬、納骨をするためにかかった費用 ・遺体や遺骨の回送にかかった費用 ・通常葬式にかかる費用(例:お通夜・告別式などの費用) ・お寺へのお布施、戒名料、読経料 ・遺体捜索費用など |

以下のように債務控除ができないものもありますので、あらかじめチェックしておきましょう。

| (債務控除ができない葬式費用) ・香典返し ・墓地や墓石などの購入・借入料 ・初七日、四十九日といった法事の費用 ・死体の解剖にかかった費用など |

お通夜や告別式などと同様に亡くなった方を弔うものであっても、初七日・四十九日など法事の費用は債務控除に含めることができませんので注意しましょう。

まとめ

相続税で債務控除できるもの、できないものを解説しました。

相続税の申告・計算は複雑で専門知識が必要なものもありますので、不明な点がある場合は税理士に相談することをおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。