Archive for the ‘税理士監修コラム’ Category

【税理士監修】相続税の申告・納付は10カ月以内! 手元にお金がない場合の対処法とは

相続税の申告・納付は、被相続人(亡くなった方)が死亡した日(もしくは被相続人が死亡した事実を知った日)の翌日から10カ月以内に行います。期限にあたる日にちが土・日・祝日などの場合は、翌日が期限とみなされます。

胎児にも相続の権利があるため、申告期限が約10カ月と長めに設けられています。

期限内に納付が困難な場合は、「延納」と「物納」が認められるケースがあります。

今回は、相続税の申告・納付期限、納付が困難な場合の対処法、納付方法などを解説していきます。

相続税の申告・納付期限は被相続人の死亡日の翌日から10カ月以内

相続税の申告・納付期限は、基本的に被相続人の死亡した日の翌日から10カ月です。ただし、被相続人が遠方に住んでいる、疎遠であるなどの事情で「死亡した日」にその事実を知らなかった際には「死亡したことを知った日」の翌日から10カ月が納付期限です。

相続人が胎児の場合は、代理人が「胎児が出 生したことを知った日」、幼児の場合は代理人が「被相続人が死亡したことを知った日」の翌日から10カ月以内です。

被相続人の準確定申告は4カ月以内

被相続人が1月1日から死亡した日までの所得税を、申告・納付する手続きを「準確定申告」と呼びます。準確定申告は、被相続人の死亡日(または死亡したことを知った日)の翌日から4カ月以内に行わなくてはいけません。

相続税の納付が難しい場合は、延納を申請する

基本的に相続税は金銭で納付しますが、相続税額が10万円を超え金銭で納付することが困難なケースでは、申請書を提出し担保を提供することで延納が認められることがあります。延納期間は5年~20年間で、延納期間中は利子税が課されます。

相続税は連帯納付義務 があり、相続人のうち1人が納付しない場合には、他の相続人は自身の相続税を既に支払っていても納付していない相続人の相続税・利子税などについて、納付の義務があります。

延納も困難な際には、一定の要件を満たした場合に相続財産による納付(物納)が可能です。

相続税の納付方法と場所

相続税の申告書と添付書類は、管轄の税務署に持参または郵送します。e-Taxによる電子申告も可能です。

税務署に持参するとその場で納付が可能です。郵送の場合はコンビニエンスストアや金融機関や支払うことができます。

e-Taxは、上記に加えクレジットカードで納付もできます。

相続税の計算・申告・納付でお困りの方は税理士に相談を

相続税の申告・計算・納付などで、分からないことがある方、お困りの方は税理士に相談することをおすすめします。期限を過ぎると延滞税などがかかってしまいますので、専門知識を持つ税理士のサポートを受け、スムーズな申告・納付を行いましょう。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

遺産相続が兄弟のみの場合の相続割合や遺留分は?注意点も解説!

遺産相続では、亡くなった方(被相続人)の配偶者は常に相続人となり、子どもや父母も相続人となる場合があります。

ただし、被相続人に子どもや配偶者、父母などがいない場合は兄弟が法定相続人(民法で定められた相続人)です。

兄弟が相続人になる場合、法定相続分(民法で定められた相続割合)は「遺産総額÷兄弟の人数」です。他の法定相続人と異なり、遺留分はありません。

遺留分が無いこと以外でも、兄弟のみの遺産相続には注意すべき点があります。

今回は兄弟の遺産相続について解説していきます。

遺産相続が兄弟の法定相続分は「遺産総額÷兄弟の人数」

被相続人の遺族が兄弟のみの場合、法定相続人は兄弟であり法定相続分は遺産総額÷兄弟の人数となります。

ただし、被相続人が遺言書を残しており法定相続分とは異なる内容の場合は法定相続分どおりでなくても構いません。

遺言書の内容に兄弟が納得していない際には、遺産分割協議を行いましょう。

遺産分割協議で全員が合意すると、遺言書の内容とは異なる内容の相続が可能です。

兄弟が既に亡くなっている場合は、甥または姪が相続人です。

兄弟の遺産相続、遺留分は?

遺留分とは、遺族の最低限の取り分です。遺留分が侵害された場合、調停を申し立てることができます。ただし、兄弟に遺留分はありません。

兄弟の遺産相続、注意点は?

- 代襲相続は甥・姪のみ

- 相続税が2割加算の対象になる

- 戸籍謄本を集めるのが大変

1.代襲相続は甥・姪のみ

例えば子ども・孫などの直系卑属は子どもが亡くなっていたら孫、孫が亡くなっていたらひ孫というように代襲相続が何代も続きます。しかし、兄弟の場合代襲相続は甥・姪の1代のみです。

2.相続税が2割加算の対象になる

相続・遺贈などで財産を取得した人が、被相続人の配偶者や子ども以外などの者である場合には、相続税額の2割に相当する金額が加算されます。

兄弟が亡くなっており、甥・姪が相続人となった場合も同様に2割加算の対象です。

なお相続税は、遺産の評価額が基礎控除額(3,000万円+法定相続人の数×600万円)を超えた際に課されますのでまずは評価額を調べてみましょう。

3.戸籍謄本を集めるのが大変

戸籍の記録事項証明書(戸籍謄抄本)の交付を請求できる人は、戸籍に記載されている本人・配偶者・父母や祖父母などの直系尊属・子どもや孫などの直系卑属です。

兄弟は第三者として請求ができますが、正当な理由があり請求することを書類に詳しく記載しなくてはならず、追加の資料の提出が必要な場合も あります。

また、兄弟の場合は全ての兄弟を特定するために被相続人の親の戸籍謄本を取得しなくてはいけません。取り寄せる戸籍謄本が増え、請求の手続きが他の相続人より煩雑になる傾向があります。

まとめ

遺産相続で相続人が兄弟のみの場合は、上記の注意点に気を付けましょう。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

相続税と贈与税の税率はどちらが高い?基礎控除額はいくら?

「子ども世代に資産を譲る際には相続と贈与、どちらが良いのか」「税負担はどうなっているの」と気になる方は多いのではないでしょうか。

基本的に相続税より贈与税の方が税率は高いですが、遺産総額が多い方は相続税の負担が重い傾向にあります。基礎控除額は相続税が「3,000万円+法定相続人の数×500万円」、贈与税は暦年課税方式の場合年間110万円です

今回は、相続税と贈与税の税率と負担率について、相続と贈与のどちらが良いのかを解説していきます。

相続税と贈与税の税率を速算表で比較

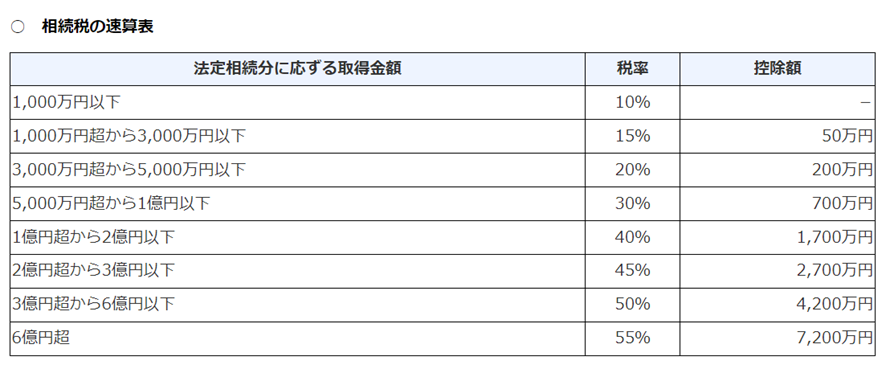

相続税は亡くなった方(被相続人)の遺産の評価額から、基礎控除額や非課税財産などを差し引いた課税遺産総額を所定の方法で計算します。税率の速算表は以下の通りです。

出典:国税庁「相続税の税率」

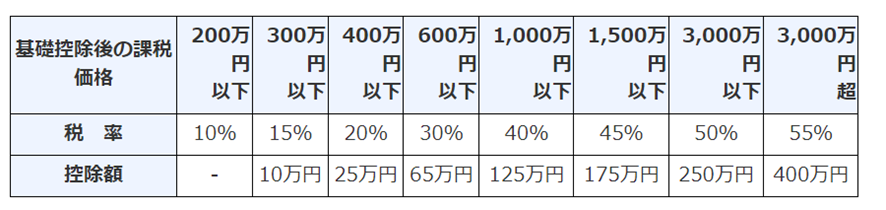

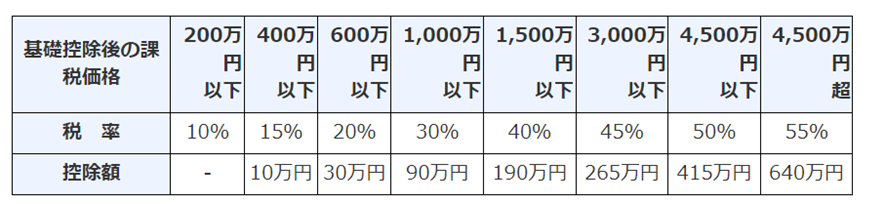

贈与税は暦年課税方式の場合「一般税率」と「特例税率」があります。特例税率とは、直系尊属(父母・祖父母など)から直系卑属(子ども・孫)への贈与への税金で、一般税率より低めに設定されています。

<一般税率>

<特例税率>

出典:国税庁「贈与税の計算と税率(暦年課税)」

贈与税は、①暦年課税方式と②相続時精算課税方式があり②を選び届け出ない場合は自動的に①が適用されます。基礎控除額は年間110万円です。

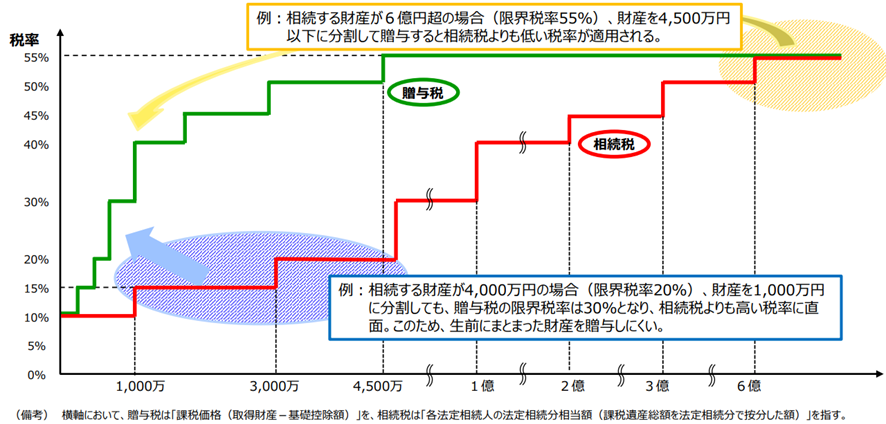

相続税と贈与税の税率を、グラフにすると以下の通りです。

出典:2022年11月8日第22回税制調査会「財務省説明資料」

相続税は、遺産の価額が高くなればなるほど税率が上がる累進税率を適用し「資産の再分配を図る」という役割を担っています。よって遺産総額が多い人ほど負担率が高くなっています。

一方贈与税は、生前贈与で相続税を回避する行為を防ぐ補完としての役割を果たしています。

相続税の基礎控除額は「3,000万円+法定相続人の数×500万円」で、基礎控除額より遺産の評価額が低い場合は申告が不要です。 関東信越国税局が公表した2021年分相続税の申告事績によると、全体の死亡者数(被相続人数)に対して相続税の申告書提出に係る被相続人数は8.5%ですので91.5%の方は相続税の申告が必要無いということになります。

相続と贈与を上手く組み合わせ、子ども世代に資産の移転を

相続税対策は贈与と相続を上手く組み合わせることが重要です。 詳しくはこちらをご覧下さい。税金の負担だけではなく、本当にお金が必要な時に資産を移転することも重要なポイントとなります。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

2025年の税制改正はどうなる?扶養控除の見直し、相続税・贈与税関連の要望を解説

税制改正大綱とは

税制改正大綱とは次年度の税制改正の「たたき台」で、毎年12月中旬辺りに閣議決定されます。

税制改正は毎年行われていますが、2025年の税制改正については2024年の8月末の各省庁からの要望が出揃いました。

2025年の税制改正大綱で扶養控除見直しについて決定する見込み

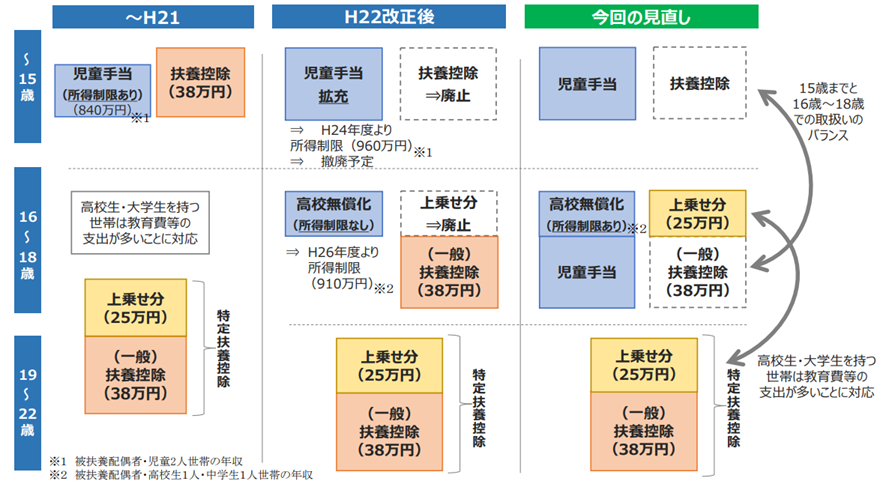

2024年度の税制改正大綱において、児童手当の所得制限撤廃と支給期間の延長を踏まえ扶養控除の見直しは「2026年(令和8年)分以降の所得税と2027年(令和9年)度分以降の個人住民税の適用について結論を得る」という記述があります。

よって、2025年の税制改正大綱では扶養控除見直しについて結論が出ます。

具体的には、16~18歳の扶養控除が所得税25万円(現行38万円)、個人住民税12万円(現行33万円)に引き下げられる予定です。

出典:内閣官房「扶養控除見直しの影響への対応に係る関係府省会議 資料」

相続・贈与関連の税制改正の要望3つを解説

1.死亡保険金の相続税非課税限度額の引き上げ

金融庁が1991年から継続し要望しているのが、現行(法定相続人の数×500万円)の死亡保険金の相続税非課税限度額に「配偶者および未成年の被扶養法定相続人数×500 万円」を加算する案です。

この措置が適用されることで、2022年には推計90,434百万円の税金が軽減される見込みです。

2.結婚・子育て資金の一括贈与に係る贈与税の非課税措置の拡充及び延長

「結婚・子育て資金の一括贈与を受けた場合の非課税措置」は、親・祖父母といった直系尊属が2025年3月31日までの間に子どもや孫が結婚・子育てに利用する財産1,000万円までの贈与が一定の要件のもとで非課税になる制度です。

2015年に新設された制度ですが、年々契約数などが伸びており対象となる費用を拡充すること、期限を2年延長することが盛り込まれています。

3.上場株式等の相続税評価方法、物納要件の見直し

金融商品取引所に上場されている株式、公募投資信託といった「上場株式等」の相続税評価方法を見直し他の資産との間における負担感の差を解消すること、納税者が物納を利用しやすいよう特例を新設することを目的に金融庁が要望を提出しました。

税制改正大綱は12月中旬に発表 税制改正大綱は毎年12月中旬に、閣議決定が行われます。扶養控除の見直し、相続・贈与関連の改正などをこのサイトでもお伝えする予定です。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

相続時の節税対策として、今できることとは?生命保険、生前贈与・・・5つを紹介

相続財産の評価額が「3,000万円+法定相続人の数×500万円」を超えると、相続税が課されます。

相続財産の評価額が上記の額を超えることが見込まれ、将来の相続税をおさえたい方は節税対策が必要です。相続税対策を早めに行うことで、納税額の負担を軽減できる事例があります。

今回は、生前贈与や相続時精算課税制度、生命保険への加入など相続税対策5つを紹介していきます。

1.非課税枠を活用した生前贈与

年間110万円以内の贈与は、贈与税がかかりません。生きているうちに相続人などに年間110万円以内の贈与をすることで、相続時の財産が減り節税対策につながります。

また、子ども・孫への贈与といった一定の要件を満たすと①住宅取得等資金、②教育資金、③結婚・子育て資金の非課税措置が利用できます。

贈与契約書を毎年作成し、保管しておきましょう。

そして、相続開始前7年以内に相続人などが取得した遺産は相続財産に含まれ相続税の課税対象となってしまいますので注意しましょう。

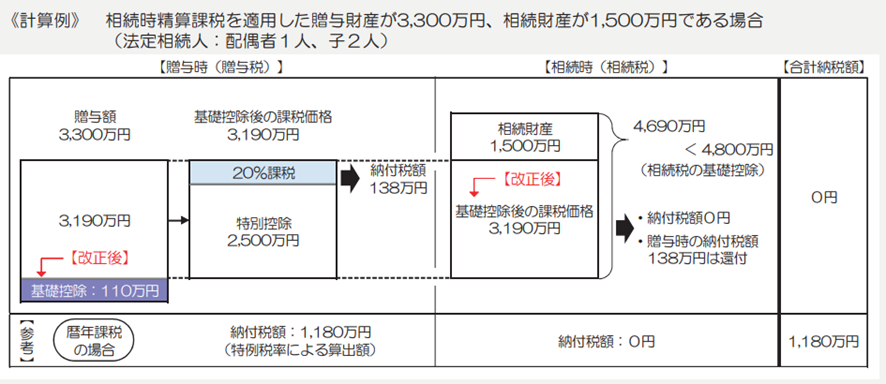

2.相続時精算課税制度の活用

贈与税の課税方法には、上記の「暦年課税」と「相続時精算課税」の2つがあります。

暦年課税と相続時精算課税は併用できず、贈与税の申告期間内に「相続時精算課税選択届出書」を提出しない場合は自動的に暦年課税が適用されます。

相続時精算課税制度は、届出書を出した特定贈与者からの贈与で取得した財産の価額の合計額から、基礎控除額110万円(年間)+最高2,500万円(通算)までは贈与税がかからず、相続時に贈与財産(年間の基礎控除額などを除く)の額が相続税の課税対象となる仕組みです。

出典:国税庁「令和5年度 相続税及び贈与税の税制改正のあらまし」

相続財産の額によっては有効な相続対策となり得ますが、一度選択すると取り消すことができませんので、注意しましょう。

3.生前に墓地、墓石、仏壇、仏具などを購入する

上記は「祭祀財産」と呼ばれ、相続税の非課税対象です。

生きているうちに祭祀財産を購入すると現金が減りますので、相続財産の減少と相続税の軽減が期待できます。

4.生命保険への加入

生命保険金は一定の要件を満たすと、「500万円×法定相続人の数」までが非課税です。生きているうちに生命保険に加入し、一時払いでまとめて保険料を支払うと現金が減り相続税対策となることがあります。

5.現金を不動産に資産替え

相続財産としての不動産の評価は、土地が時価の約8割(相続税評価額)、家屋が時価の約7割(固定資産税評価額)となりますので現金を不動産に替えることは相続対策として有効と言われています。

相続した土地で一定の要件を満たすものは「小規模宅地等の特例」が適用され、50~80%評価額が減額されますので、相続対策には一定の効果が期待できるでしょう。

ただし、相続開始前3年以内に購入された不動産は「通常の取引価格に相当する金額」によることとされているため、相続発生直前での資産替えは節税効果がないことに注意が必要です。

相続税対策は早めに

相続税対策は、元気なうちから早めに行うことをおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。