Author Archive

相続登記義務化の過去分はいつまで?手続きの簡素化についても解説

2024年4月1日に相続登記が義務化されてから1年が経ちました。

2025年4月16日の毎日新聞によると、義務化を「知らない」人は全体の51.1%に上ります。過去に相続した不動産であっても、義務化の対象であり2027年3月31日までに相続登記をしないと過料が科される可能性があります。

しかし、相続登記をするためには期限内に被相続人(亡くなった方)が生まれてから亡くなるまでの戸除籍謄本などを収集し、相続人・相続割合など遺産相続を確定する必要があります。

今回は相続登記の義務化と過去に相続した不動産について、手続きの簡素化についてもお伝えしていきます。

過去に相続した不動産の相続登記は2027年3月31日まで

不動産を相続する人(相続人)は、土地・建物といった不動産を相続で取得したことを知った日から、3年以内に相続登記をしなくてはなりません。

2024年4月1日に相続登記が義務化され、3年間は経過措置期間となります。

義務化前に相続したことを知った不動産も義務化の対象であり、2027年3月31日までに相続登記をすることが定められています。

正当な理由がなく相続登記をしなかった場合は、10万円以下の過料が科される可能性があります。

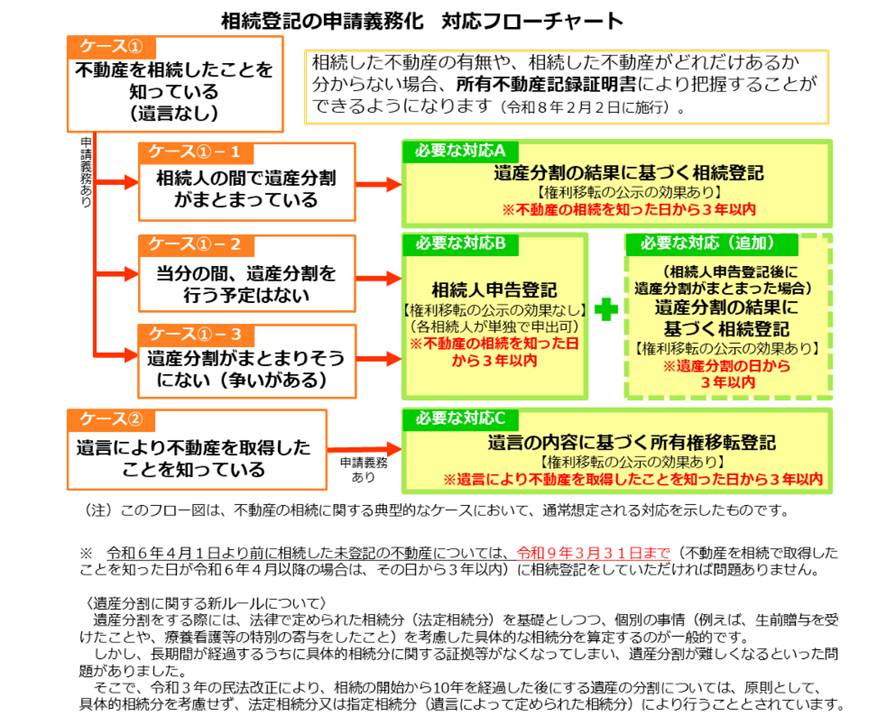

必要な対応はケース別で異なりますので、以下のフローチャートを参考にしましょう。

出典:法務省「相続登記の申請義務化特設ページ 相続登記の申請義務化フローチャート」

相続登記の手続きを簡素化できる制度とは

不動産を相続した場合、相続による所有権移転登記の手続きを行う必要があります。ただし「忙しい」「手続きが複雑」とお困りの方もいらっしゃるでしょう。

そこで、簡易的に相続登記の申請義務を果たす①相続人申告登記、②戸籍証明書等の広域交付という2つの制度を紹介していきます。

1.相続人申告登記

相続人申告登記は、2024年4月1日の相続登記の申請義務化に伴い、創設されました。相続登記を申請する際には、被相続人(亡くなった方)生まれてから亡くなるまでの戸除籍謄本などの書類を収集し、相続人など遺産相続を確定しなくてはなりません。

期限内に相続登記の申請が困難な場合に「相続人申告登記」をすることで、簡易的に相続登記の申請義務を果たすことができます。

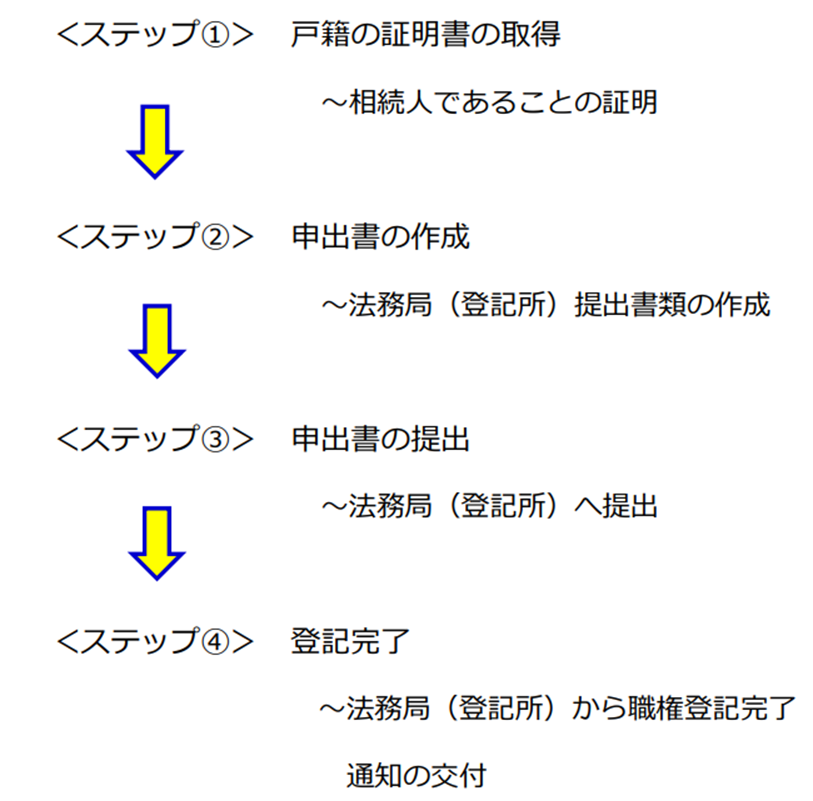

手続きの流れは以下の通りです。

出典:法務省民事局「相続人申告登記手続のご案内」

ただし、正式な登記ではなく権利を公示するものではないため、相続不動産の売却や抵当権の設定はできません。

また、遺産分割に基づく相続登記の義務は履行できないという点も注意しましょう。

2. 戸籍証明書等の広域交付

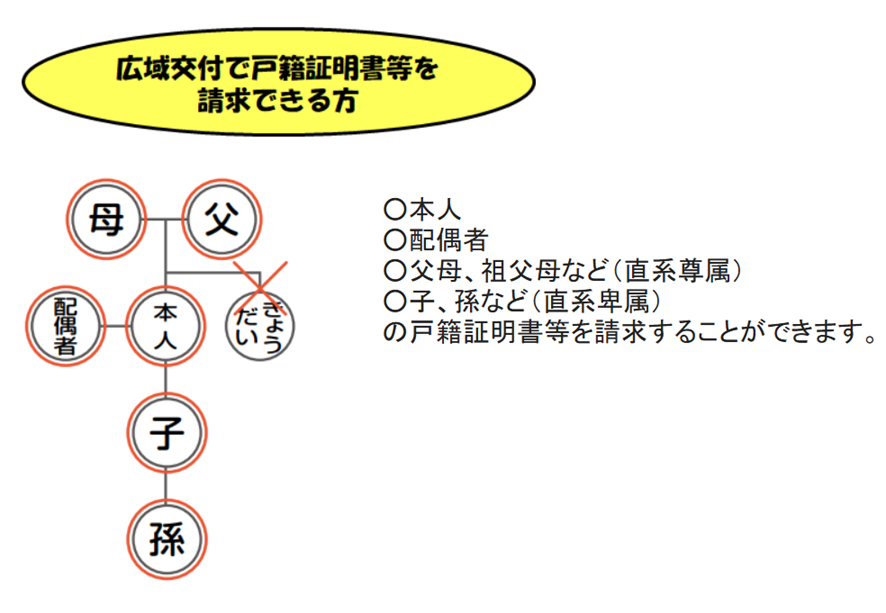

2024年3月1日から戸籍法の一部を改正する法律が施行され、本人や配偶者、一定の親族の請求により本籍地以外の市区町村の窓口でも、戸籍証明書・除籍証明書を請求できるようになりました。ただし、コンピュータ化されていない一部の戸籍・除籍、一部事項証明書、個人事項証明書は請求できません。

請求できる方は以下の通りです。

出典:法務省「戸籍法の一部を改正する法律について」

被相続人の本籍地が遠方でも、最寄りの市区町村の窓口で請求ができます。

相続の手続き、相続税でお困りの方は税理士に相談を

相続登記の手続きと同時に、相続税が基礎控除額(3,000万円+(600万円×法定相続人の数)を超える際には申告が必要となります。

相続税は、被相続人が亡くなった日または亡くなったことを知った日の翌日から10カ月以内に申告しなくてはなりません。

相続税の計算・申告は複雑ですので税理士に依頼する方は少なくありません。相続の手続きや相続税でお困りの方は税理士に相談してみてはいかがでしょうか。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

株価が乱高下!相続税はどうやって計算するの?

トランプ大統領による相互関税の発動や90日間の停止などによる株価の乱高下の影響で「相続時に株価はどうなるのだろうか」と心配になる方もいらっしゃるでしょう。

株式は上場株式と非上場株式で計算方法が異なり、上場株式の評価は、直近3カ月で最も低い価額を選びます。

また、相続税は株式などの有価証券に加え現金・不動産といった亡くなった方(被相続人)の遺産の総額をもとに計算します。

今回は相続税における株式の評価についてお伝えしていきます。

相続税は、相続財産全ての評価額をもとに計算する

相続税は、株式を含む有価証券に加え預貯金や不動産など被相続人の遺産総額をもとに計算します。

相続税には基礎控除額(3,000万円+600万円×法定相続人の数)がありますので、課税価格の合計額が基礎控除額を下回る場合には税金を納める必要はありません。

相続税の目安についてはこちらの記事をご参照ください。

株式は上場株式と非上場株式で評価方法が異なりますが、今回は保有している人が多い上場株式の計算方法を解説していきます。

上場株式の評価は、直近3カ月で最も低い価額を選ぶ

上場株式は、東京証券取引所など金融商品取引所に上場されている株式を指します。

株式市場が開いている間は毎日値動きがありますので、約3カ月前までさかのぼり評価額を決定します。

以下4つのうち、最も低い価額が評価額となります。

| 1. 課税時期※の最終価格 2. 課税時期の属する月の毎日の最終価格の月平均額 3. 課税時期の属する月の前月の毎日の最終価格の月平均額 4. 課税時期の属する月の前々月の毎日の最終価格の月平均額 |

※課税時期とは、相続または遺贈で株式を取得した場合は被相続人が亡くなった日、贈与の場合は贈与により財産を取得した日

出典:国税庁「上場株式の評価」

課税時期に最終価格が無い、株式に権利落ちなどがある場合には、一定の修正を行います。

気配相場等のある株式の評価とは

日本証券業協会の登録銘柄や店頭管理銘柄または公開途上にある株式を「気配相場等のある株式」と呼びます。

そのうち、登録銘柄や店頭管理銘柄は、上場株式と同様に以下4つの価額のうち最も低い価額で評価します。

| 1.課税時期の取引価格(取引価格に高値と安値がある場合は平均額) 2.課税時期の属する月の毎日の取引価格の月平均額 3.課税時期の属する月の前月の毎日の取引価格の月平均額 4.課税時期の属する月の前々月の毎日の取引価格の月平均額 |

出典:国税庁「気配相場等のある株式の評価」

公開途上にある株式のうち、株式の上場・登録にあたって株式の公募または売り出しが行われるものは株式の「公開価格」で評価します。

また、株式の上場または登録の際に公募などが行われない公開途上にある株式の価額は、課税時期以前の取引価格などを勘案して評価することになります。

相続税における株式といった有価証券の評価は難しいため、税理士に相談することをおすすめします。

まとめ

株式の相続・贈与について分からないことがある方は税理士に相談してみましょう。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

住宅取得資金贈与を頭金にしないと非課税にならない可能性が!非課税措置の概要や要件とは?

親などから住宅の新築・取得・増改築のために贈与されたお金に対して、贈与税が非課税となる「住宅取得等資金に係る贈与税の非課税措置」は、家の頭金など住宅取得のために使わないと贈与税が課される可能性があります。

また、「取得」の場合は贈与された資金を住宅取得に充てていても贈与を受けた年の翌年3月15日までに家の引渡しを受けていなければ、適用を受けることができません。

今回は適用対象外になる例や、住宅取得等資金に係る贈与税の非課税措置の概要、要件、申告などについて解説していきます。

住宅取得資金贈与を家の頭金にしないと、適用対象外になることがある

住宅取得資金贈与の非課税措置は、一定の要件を満たすことで、父母や祖父母から自身の居住用家屋の新築・取得・増改築などに充てる金銭の贈与が非課税となる制度です。

住宅取得資金贈与のお金をマイホームの頭金など住宅取得のために使わないと、非課税にならず贈与税がかかる可能性があります。

住宅の取得と関連する家具や電化製品の購入に充てた場合も非課税とはなりませんので、注意しましょう。

受贈者(贈与された人)は贈与された年の翌年3月15日までに、住宅取得等資金の全額を家屋の新築・購入などに充て申告する必要があります。

なお、マイホームの「取得」の場合には、贈与された資金を住宅取得に充てていても贈与を受けた年の翌年3月15日までに引渡しをされていなければ、適用を受けることができません。

住宅取得等資金に係る贈与税の非課税措置とは

「住宅取得等資金に係る贈与税の非課税措置」は、父母や祖父母など直系尊属から自身のマイホームの新築・取得・増改築などに充てる代金を贈与された場合に、一定の要件を満たすと省エネ等住宅は1,000万円まで、それ以外の住宅は500万円までの住宅取得等資金の贈与が非課税となる措置です。

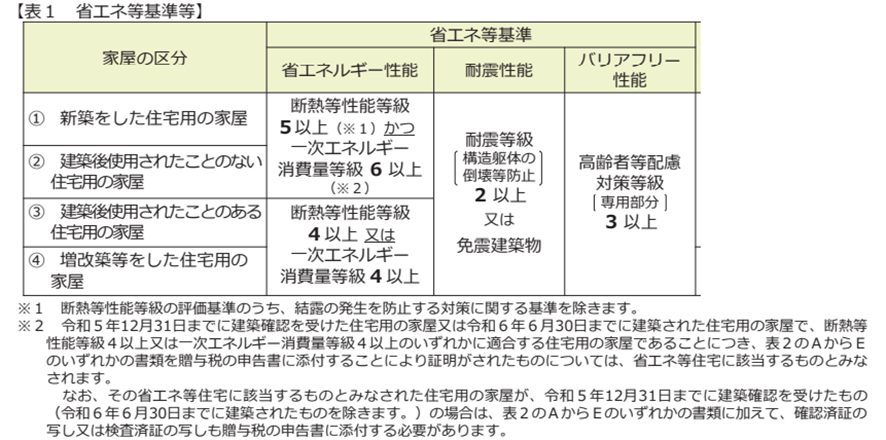

「省エネ等住宅」の要件を確認してみましょう。

出典:国税庁「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし

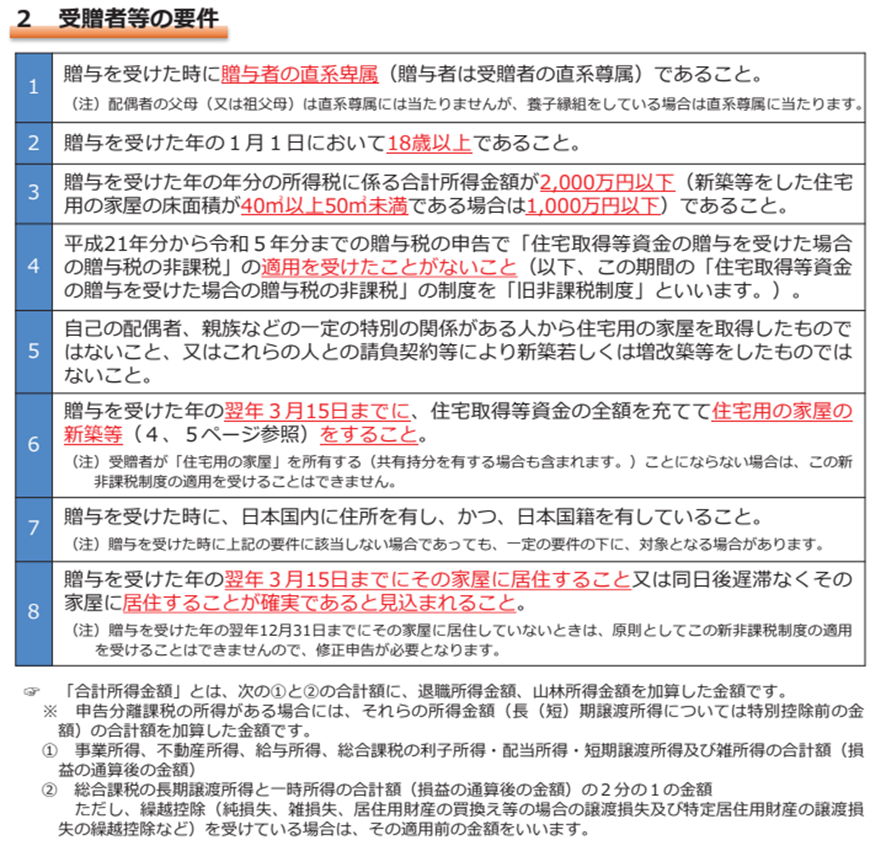

受贈者に関する要件は以下の通りです。

出典:国税庁「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし

最後に、住宅についての要件です。

| 新築又は取得の要件 | 1.新築または取得をした住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40㎡以上240㎡以下 2.家屋の床面積の2分の1以上に相当する部分が受贈者の居住用である等 |

| 増改築等の要件 | 1.増改築等をした後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40㎡以上240㎡以下 2.家屋の床面積の2分の1以上に相当する部分が受贈者の居住用である 3. 増改築等の工事費用の額が100万円以上である等 |

住宅については他にも細かな要件がありますので、気になる方は国税庁の「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」のページで確認してみましょう。

住宅取得等資金に係る贈与税の非課税措置は、申告の必要がある

非課税措置の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、贈与税の申告書に必要書類(戸籍の謄本、新築や取得の契約書の写しなど)一定の書類を添付し、管轄の税務署に提出する必要があります。

まとめ

贈与税の非課税措置には、他に「教育資金の一括贈与に係る贈与税の非課税措置」「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」「夫婦間で居住用の不動産を贈与した場合の配偶者控除」があります。

非課税措置について詳しく知りたい方、贈与税の申告について分からないことがある方は税理士に相談してみましょう。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

贈与税の申告を忘れたらどうなる?手続きや延滞税について解説

贈与税は「贈与を受けた年の翌年の2月1日から3月15日(2025年度は3月17日)まで」に申告・納付します。

期限内に納税されなかった場合は、本来納付すべき贈与税に加え延滞税が課されます。

また、申告期限までに申告しなかった、実際にもらった額より少ない額で申告したケースでも加算税が生じます。

今回は贈与税の申告を忘れたらどうなるのか、贈与税の計算方法と納付方法をお伝えしていきます。贈与税申告について知りたい方はぜひ最後までご覧ください。

贈与税の申告期限を過ぎたら延滞税がかかる

2024年分に贈与を受け、税金がかかる場合には2025年度の2月1日から3月17日までに贈与税の申告・納付をしなくてはなりません。

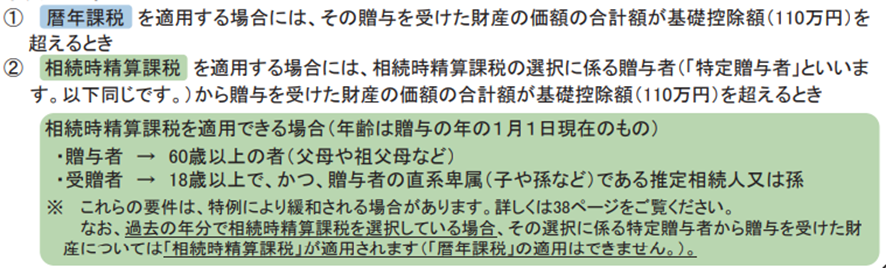

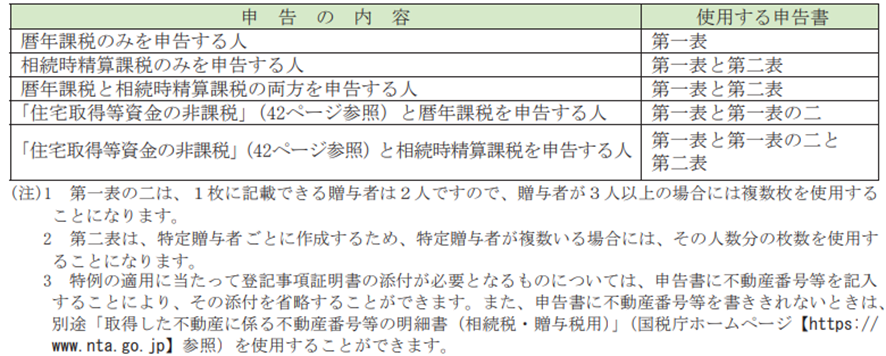

納める贈与税額は、暦年課税または相続時精算課税のいずれかの方法で計算した額の合計です。

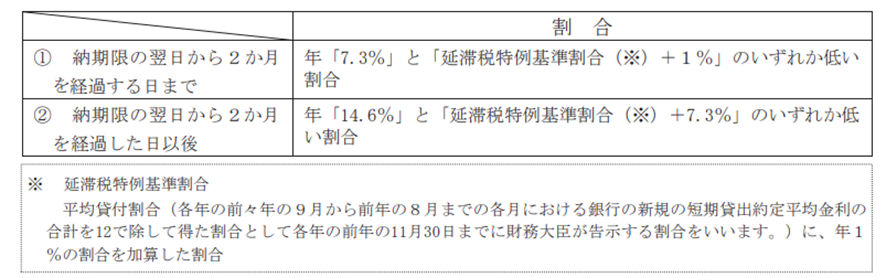

申告を忘れ、納付が遅れた場合は贈与税とあわせて「納期限の翌日から納付の日」までの延滞税を納付します。

出典:国税庁「令和6年分贈与税の申告のしかた 贈与税の納付」

まずは贈与税の計算・申告を早めに行いましょう。

贈与税の計算方法

贈与税には暦年課税と相続時精算課税という2つの課税方法があります。

相続時精算課税の届け出をしない場合は自動的に暦年課税で計算します。

暦年課税の場合は、年間110万円を超えた金額に対して「一般税率」または「特例税率」のいずれかを掛けて計算します。

特例税率は、父母や祖父母などの直系尊属から贈与により財産を取得した場合に用いるもので一般税率はそれ以外のケースで適用されます。

相続時精算課税を新たに適用したい場合は贈与税の申告期限内に「相続時精算課税選択届出書」「添付書類」「申告書第一表(兼贈与税の額の計算明細書)」「申告書第二表(相続時精算課税の計算明細書)」を提出する必要があります。

贈与税の申告書提出期間内に上記の届出書・添付書類が提出されない際には、自動的に暦年課税が適用されますので注意しましょう。

既に申告書と添付書類を提出し相続時精算課税が適用されている場合は、「相続時精算課税選択届出書」を提出した特定贈与者からの贈与の合計額が110万円超の場合に贈与税申告を行います。

相続時精算課税の贈与税の額は、国税庁のホームページによると「特定贈与者ごとに、1年間に贈与を受けた相続時精算課税適用財産の価額の合計額から、相続時精算課税に係る基礎控除額110万円を控除し、特別控除額(限度額2,500万円。前年以前において、既にこの特別控除額を控除している場合は、残額が限度額となります)を控除した後の金額に、一律20パーセントの税率を乗じて算出します」と記載されています。

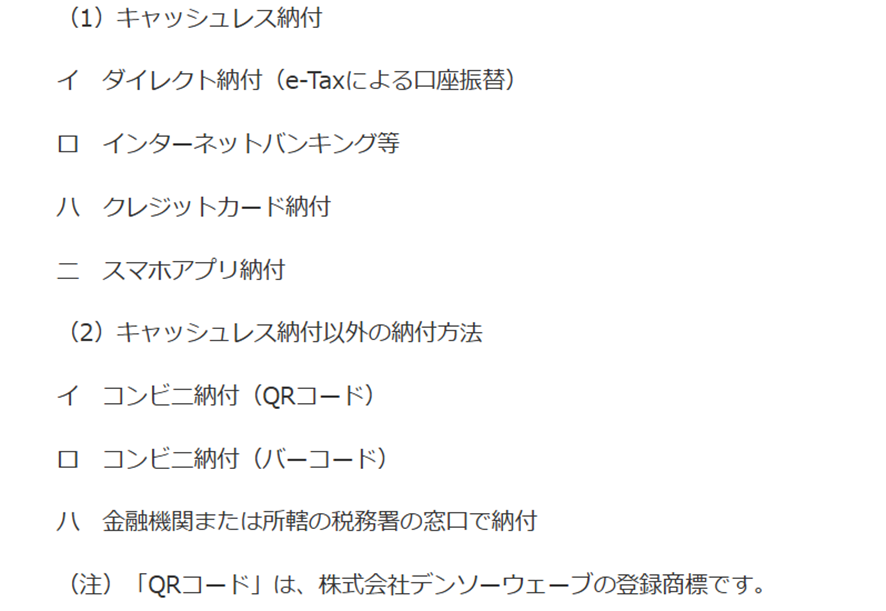

贈与税の納付方法

贈与税の納付には以下の方法があります。

申告書は①e-Taxを利用して提出、②郵便による送付、③税務署の時間外収受箱へ投函という3つの方法により提出が可能です。ただし、提出方法により納付方法も異なりますので注意しましょう。

早めに贈与税申告を

贈与税の申告期限を過ぎると延滞税がかかってしまいます。早めに申告を行いましょう。

贈与税について分からないことがある方は、税理士に相談することをおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

贈与した側に確定申告は必要?贈与税がかかる、かからないケースとあわせて解説

贈与税は、贈与された人(受贈者)に課されますので贈与した側(贈与者)に確定申告は不要です。

また、受贈者においても確定申告ではなく「贈与税申告」を行います。

贈与税の申告・納税は、贈与を受けた年の翌年2月1日~3月15日まで(2025年度は3月17日まで)に行わなくてはなりません。

この記事で贈与税の課税方法や申告について知っておきましょう。

贈与税は贈与される人(受贈者)に課税される

贈与税は贈与された人に課される税金ですので、贈与した側(贈与者)は申告・納税をする必要がありません。

贈与税には「暦年課税」と「相続時精算課税」の2つの課税方法があります。

暦年課税は1年間(1月1日~12月31日)に贈与された財産の合計を基に税金を計算します。

一定の要件を満たし、相続時精算課税を選択し届け出をしていない場合は自動的に暦年課税で贈与税が算定されます。

年間の基礎控除額は110万円で、110万円以下であれば贈与税はかからず申告も不要です。

相続時精算課税は60歳以上の父母または祖父母などの特定贈与者が、18歳以上の子・は孫などの受贈者に財産を贈与した場合に選択が可能です。特定贈与者が亡くなった時に相続財産の価額に、相続時精算課税が適用された年の贈与時の価額(2024年1月1日以後の贈与については110万円を控除した額)を加えます。

2024年以降は、暦年課税と同様に110万円が基礎控除額です。

相続時精算課税を選択したい場合は、贈与を受けた年の翌年の2月1日~3月15日に「相続時精算課税選択届出書」を提出する必要があります。一度相続時精算課税を選択すると、取り消すことができませんので慎重に検討しましょう。

贈与した側に確定申告は不要だが、受贈者に贈与税申告・納付が必要な場合がある

ただし、受贈者は以下の場合贈与税申告を行う必要があります。

| 1.暦年課税で基礎控除額110万円超の贈与を受けた 2.相続時精算課税を選択し、申請した初年度 3.相続時精算課税を申請し、年間110万円超の贈与を受けた 4.贈与税の特例「夫婦の間で居住用の不動産を贈与したときの配偶者控除」「住宅取得資金の贈与」「教育資金の贈与」「結婚・子育て資金の贈与」を利用した |

なお110万円超の贈与であっても、夫婦や親子、兄弟姉妹など自身の扶養義務を負う者から生活費・教育費に充てるために得たもので通常必要と認められる財産(例:大学の入学金など)に対しては課税されません。

加えて個人から贈与された香典・花輪代・年末年始の贈答品・祝物・見舞い品などで、社会通念上相当と認められるもの、法人から贈与された財産などにも課されませんので、気になる方は税理士に相談してみてはいかがでしょうか。

まとめ

2025年度の贈与税申告は、2月1日~3月17日までとなっています。期限を過ぎると延滞税などが加算されてしまいますので、分からないことがある方は早めに税理士に相談しましょう。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

相続で確定申告は必要?不要?不動産売却、生命保険、未支給年金などケース別に解説

相続では、被相続人(亡くなった方)の相続財産は原則相続税の課税対象です。よって相続財産に関しては、相続人(遺産を相続する方)の所得税などを申告する確定申告は不要です。

しかし、相続不動産の売却をした場合、被相続人が加入している保険の保険金が支給され保険料の負担者と受取人が同一人物、未支給年金があるといった際には相続人が確定申告をしなくてはいけません。

詳しく解説していきます。

相続で相続人の確定申告が必要になるケースもある

相続において、相続人の確定申告が必要になるケースは以下の通りです。

| 相続した財産(不動産や株式など)を売却し、利益が出た 賃料収入が得られる不動産を相続した 被相続人の未支給年金を受け取った 被相続人が被保険者、保険料の負担者と受取人が同一人物 代償分割でみなし譲渡が生じた |

1.相続した財産(不動産や株式など)を売却し、利益が出た

不動産(土地・建物)や株式などの相続財産を売却し、利益が生じた場合は相続人に譲渡所得税が課されます。

また、相続人が複数おり財産を換価分割(売却したお金で分割)する場合においても、利益が出ると譲渡所得を得たとみなされ確定申告が必要となります。

2.賃料収入が得られる不動産を相続した

相続人が被相続人から賃貸マンション・駐車場を相続した際には、土地や建物は相続税の課税対象です。

ただし、相続開始日以降の賃料収入は相続人の所得となりますので確定申告が必要です。

3.被相続人の未支給年金を受け取った

被相続人が公的年金を受給しており、未支給年金がある場合は被相続人と生計が同一の配偶者や子どもなど一定の親族が請求をすることができます。

未支給年金の請求権は、亡くなった受給権者の遺族が「自己の固有の権利」として請求するものですので相続税の課税対象ではなく支給を受けた遺族の「一時所得」になります。

一時所得には最高50万円の特別控除額がありますので、他の一時所得と合わせて計50万円以下の場合確定申告は不要です。

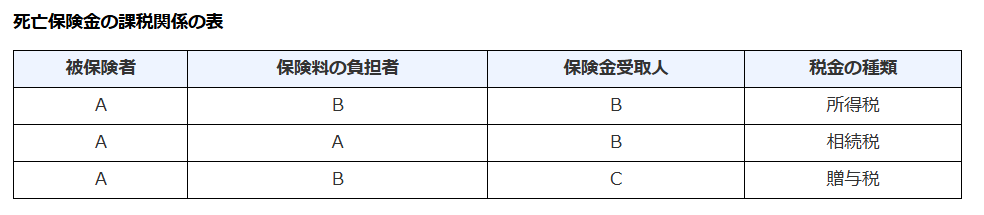

4.被相続人が被保険者、保険料の負担者と受取人が同一人物

死亡保険金を受け取った際に、被相続人が被保険者で保険料の負担者と保険金の受取人が同一人物である場合所得税の課税対象になります。

出典:国税庁「死亡保険金を受け取ったとき」

一時金で受け取ったケースでは一時所得、年金として受け取ったケースでは雑所得に分類されます。

5.代償分割でみなし譲渡が生じた

相続人のうち1人が代表して遺産を相続し、他の相続人に金銭や財産を与える分割方法を「代償分割」と言います。

例えば「相続財産が不動産のみ」「相続人が事業の後継者である」といったケースで代償分割が利用されます。

代償分割は他の相続人に代償として金銭を支払った時には非課税ですが、不動産や株式などの財産を代償としたケースでは注意が必要です。

代償とした財産の時価が、取得費よりも高いと利益が生じたとみなされ財産を譲った相続人に譲渡所得税が課されます。

まとめ

相続財産の売却をして利益が生じた、未支給年金があるなどの場合では相続人が確定申告をする必要があります。分からないことがある方は、税理士に相談してみてはいかがでしょうか。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

贈与税の申告期限はいつまで?申告方法とあわせて解説

基本的に、年間110万円以上の贈与があった場合は贈与税の申告をする必要があります。

贈与税の申告は財産をもらった人(受贈者)が、贈与を受けた翌年の2月1日~3月15日の間に行います。期限を過ぎてから申告・納税を行った際には、加算税・延滞税が課されますので注意が必要です。

今回は、贈与税の申告期限と方法について解説していきます。

贈与税の申告期限は贈与を受けた翌年の2月1日~3月15日

贈与税は受贈者が贈与を受けた年の翌年の2月1日~3月15日の間に申告・納付します。

申告書や添付書類は、受贈者の住所地を管轄する税務署に提出します。

申告書の提出期限に遅れて申告と納税をした場合は、原則として加算税・延滞税が課されますので注意しましょう。

贈与税の支払いが困難な場合には延納という方法がある

贈与税を含む税金は、基本的に金銭で納めますが納税が難しい場合には、延納を申請することが可能です。「延納」は一定の条件を満たした場合に5年以内の年賦により納税を行います。

贈与税の概要と申告方法

贈与税には、暦年課税・相続時精算課税という2つの課税方式があります。

「相続時精算課税」とは、60歳以上の父母または祖父母から18歳以上の子・孫に対する生前贈与において選択できる制度です。

相続時精算課税を選択すると、受贈者は2,500万円まで贈与税を納めずに贈与を受けることが可能ですが、贈与者が亡くなった際に贈与財産の価額(贈与時)と相続財産の価額を合計した金額で相続税額を計算します。

暦年課税と同様に110万円の基礎控除があり、贈与額が2,500万円を超えた場合に超えた額に対し一律20%の贈与税が課される制度です。

1月1日~12月31日までの1年間、個人から財産の贈与を受けた個人における贈与税の申告が必要なケースは以下の通りです。

出典:国税庁「令和6年分贈与税の申告のしかた 贈与税の計算方法等の概要」

提出する申告書は以下の通りです。

出典:国税庁「令和6年分贈与税の申告のしかた 申告書の作成のしかた等」

申告書を作成し、①e-Tax、② 郵便または信書便で、住所地の所轄税務署・業務センターに送付、③住所を管轄する税務署に提出という3つの方法のいずれかを選び提出します。

なお、2024年分からスマホで贈与税の申告(e-Taxによる提出)ができるようになりました。

スマホでの申告はマイナンバーカードが必要になりますので注意しましょう。

まとめ

贈与税の申告について、分からないことがある方は税理士に相談することをおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

相続で、話し合いに応じない者がいる場合の対処法3つ

遺言書が無い場合、何らかの理由で遺言書の内容どおりに相続をしない時には、相続人全員が遺産分割協議で合意することによって遺産分割の内容を決定します。

しかし、話し合いに応じない相続人や受遺者(相続人以外で遺言などによって遺産を受け取る者)がいる場合は一体どうすれば良いのでしょうか?

この記事では、相続で話し合いに応じない者がいる場合の対処法3つと専門家への相談ついて解説していきます。相続トラブルでお困りの方は、ぜひ最後までご覧ください。

なぜ話し合いに応じないのか

相続人が話し合いに応じないのは、①被相続人(亡くなった方)や他の相続人と疎遠または不仲であり相続に関わりたくない、②忙しく連絡しても見ていない、③被相続人の財産を使い込んだ、隠している、④被相続人・相続人と遺恨があり故意に話し合いをしないなどの理由が考えられます。

①の場合は書面でやり取りする、相続放棄をしてもらうといった方法があり、②は内容証明郵便を送ることで相手が気づく可能性があります。

③と④はトラブルが長期化しやすいケースと言えるでしょう。

相続で、話し合いに応じない者がいる場合の対処法3つを解説

1.共通の知り合いを通して説得する、手紙などで呼びかける

まずは話し合いに応じない相続人に対して、話し合いをするように説得してみましょう。

例えば、手紙を送り書面でやり取りするように呼びかける、共通の知り合いを通して説得するなどの方法があります。

相手には以下の3点を伝えておきましょう。

- 相続人全員が合意しないと遺産分割協議が成立しないことを伝える

- 話し合いの参加が難しい場合は、書面でのやり取りも提案する

- 折り返しの連絡の期限を記載する

相手と疎遠である場合、共通の知人を通して呼びかけることで遺産分割協議に参加するかもしれません。郵便は、どのような内容の郵送物が証明できる内容証明郵便(一般書留) を利用すると良いでしょう。

2.遺産分割協議調停・審判を申し立てる

相続人同士で話し合いができないまたは話し合いがまとまらない場合、家庭裁判所に遺産分割の調停または審判を申し立てることができます。

申し立てに必要な費用は、被相続人(亡くなった方)1人につき収入印紙1200円分と連絡用の郵便切手です。

相手が遺産分割協議調停にも来なかった場合、調停は不成立となりますが裁判官が審判をすることにより遺産分割の方法が決定します。

3.専門家に相談する

弁護士などの専門家に相談する方法です。

弁護士費用がかかりますので、まずは役所の無料相談を活用するのも良いでしょう。

なお相続税・贈与税に関する相談は税理士が担当となります。

遺産分割協議調停を申し立てるなら、弁護士に相談すべき?

遺産分割協議調停・審判を申し立てる際に、弁護士に相談すべきかお悩みになる方もいらっしゃるでしょう。

今回は「相手が話し合いに応じない」ケースですので、相手が嫌がらせで話し合いをしない場合を除き弁護士が不在でも遺産分割協議調停・審判で遺産分割が決定する可能性があります。

相手の目的が「嫌がらせ」である場合は、調停もこじれることが予測されますので弁護士への相談も検討してみましょう。

まとめ

話し合いに応じない相続人・受遺者がいる場合は、上記の方法を検討しましょう。

相続税・贈与税について疑問や不安がある方は、税理士に相談することをおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

【2025年版】税制改正大綱、相続税・贈与税関連の5つの変更点とは?

毎年12月中旬、税制改正のたたき台である「税制改正大綱」が発表されます。

今年は「年収○万円の壁」について、自由民主党・公民党と国民民主党の間で意見がまとまらず発表が20日にずれ込みました。

年収の壁については「178万円を目指す」としながらも、基礎控除10万円・給与所得控除10万円の引き上げで123万円であることが明記されています。

相続税・贈与税についてはどうなっているのでしょうか?税制改正大綱に記された5つの改正案を見てみましょう。

2025年度税制改正大綱、相続税・贈与税関連

2025年度の税制改正大綱で、相続税・贈与税関連の事項は5つです。

1つずつ見ていきましょう。

| 直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税措置の適用期限を2年延長する |

出典:自由民主党ホームページ「令和7年度税制改正大綱」より(以下同様)

「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税措置」とは、18歳以上50歳未満の方が、結婚・子育て資金に充てるため、祖父母や父母といった直系尊属から贈与を受けた場合などに一定の方法で受け取ると1,000万円までの金額に相当する部分の価額が非課税になる制度です。

2025年3月31日までの措置でしたが、2年延長となり2027年3月31日までとなります。

| 2)農地等に係る相続税・贈与税の納税猶予制度における営農困難時貸付け及び山林に係る相続税の納税猶予制度における特例 山林の経営委託の適用を受けることができる事由に、介護医療院へ入所したことを加える |

(2)は、山林について相続税の納税猶予の特例の適用を受けている者が、障害・疾病などの理由で経営が困難な状態となった場合に一定の者に委託した時は納税猶予の特例が適用される措置について「介護医療院への入所」を加えることになりました。

2025年度税制改正大綱、事業承継関連

続いては事業承継に関する贈与税の改正案です。

| 3)個人の事業用資産に係る贈与税の納税猶予制度における事業従事要件について、贈与の直前において(現行:贈与の日まで引き続き3年以上)特定事業用資産に係る事業に従事していたこととする 4)非上場株式等に係る贈与税の納税猶予の特例制度における役員就任要件について、贈与の直前において(現行:贈与の日まで引き続き3年以上)特例認定贈与承継会社の役員等であることとする 5)(注)上記(3)及び(4)の改正は、2025年1月1日以後に贈与により取得する財産に係る贈与税について適用する |

個人版事業承継税制における事業従事要件、法人版事業承継税制の特例措置における役員就任要件について見直しについて行われました。

税制改正大綱ではこの改正について「本措置は、中小企業の円滑な世代交代を通じた生産性向上という待ったなしの課題を解決するための極めて異例の時限措置であることを踏まえ、適用期限は今後とも延長しない」としつつ、「事業承継による世代交代の停滞や地域経済の成長への影響に係る懸念も踏まえ、事業承継のあり方については今後も検討する」と述べています。

まとめ

税制改正大綱の内容は、全てそのまま反映されるわけではありませんが、今後の参考にチェックしておきましょう。特に今後結婚する子どもや孫に贈与をする予定の方、事業を営んでいる方には影響があるのではないでしょうか。

税制改正を含め、税金について疑問・不安がある方は税理士への相談をおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

遺留分とは?請求できる相続人や割合・計算方法を解説!

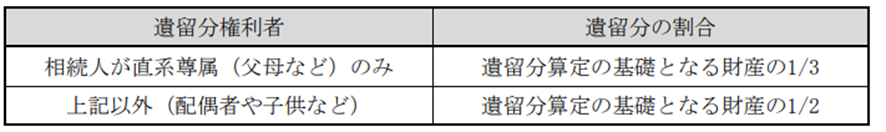

遺留分とは、被相続人(亡くなった方)の配偶者、父母や祖父母、子どもなどに与えられた遺族の最低限の遺産の取り分です。

例えば、遺言書に被相続人が生前お世話になった人など特定の遺贈者に遺産を相続させる内容であっても、遺族は遺留分を請求できます。

今回は遺留分とは何か、請求できる相続人や割合・計算方法、注意点を解説していきます。

遺留分を請求できる相続人の範囲とは

遺留分とは、相続における遺族の生活保障を考慮した最低限の取り分です。

遺留分の権利を持つ相続人は、被相続人の配偶者、父母や祖父母など直系尊属、子どもなどの直系卑属で「遺留分権利者」と呼ばれます。なお兄弟姉妹とその代襲相続人(甥・姪)に遺留分はありません。

遺留分の割合と計算方法

遺留分には遺留分権利者の全員に対する相続財産全体の割合「総体的遺留分」と、総体的遺留分を法定相続分の割合で分配した「個別的遺留分」があります。個別的遺留分は、各遺留分権利者の遺留分を指します。

総体的遺留分の割合は、民法1042条で以下のように定められています。

出典:国税庁「税務大学校 税大講本 相続税法(2024年度分)」

例えば相続人が、配偶者と子ども2人である場合総体的遺留分は1/2です。

個別的遺留分は、配偶者が1/4(1/2(総体的遺留分)×1/2(法定相続分))、それぞれの子供は1/8(1/2(総体的遺留分)×1/2(法定相続分)×1/2(子どもの人数))です。

遺留分侵害額の請求とは

遺留分権利者とその承継人が、遺言書による相続などにより遺留分に相当する財産を受け取ることができなかった場合、贈与または遺贈を受けた者に対して遺留分侵害額相当の金銭の支払いを請求できます。

例えば、愛人に100%遺産を相続させるといった偏った内容の遺言書が発見された場合は配偶者と子どもは侵害された遺留分の請求が可能になるのです。

ちなみに、遺産分割協議で全員が合意した場合は、遺言書通りの内容では無い遺産分割も可能です。

当事者間で話がまとまらない場合には、家庭裁判所に調停申立ての手続きができます。

遺留分侵害額の請求、注意点

遺留分侵害額の請求は、家庭裁判所に調停を申立てる前に、「遺留分に関する権利を行使する」旨の意思表示を相手方にしなくてはなりません。

よって家庭裁判所に申立てをする前に、内容証明郵便を送るといった意思表示をしておきましょう。

意思表示をしない場合、遺留分侵害額請求の権利は相続開始と遺留分を侵害された事実を知ってから1年を経過した時(もしくは相続開始から10年を経過した時)に時効によって消滅します。

遺留分を侵害されており、侵害額を請求したい方は早めに相手に意思表示をすることをおすすめします。

まとめ

遺留分の金額や計算などでお困りの方は、税理士に相談してみるという方法もあります。相談する際には、相続に強い弁護士に相談することをおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。