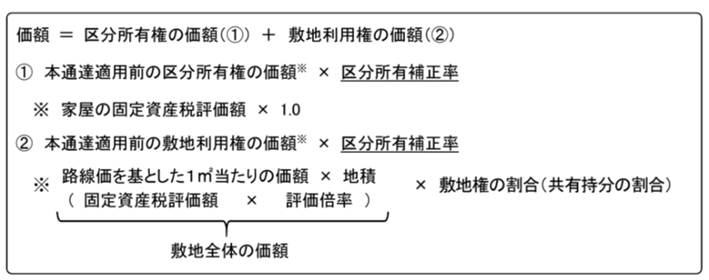

2024年以降の相続税における分譲マンション(居住用の区分所有財産)の評価額は、家屋の固定資産評価額に区分所有補正率を乗じた「区分所有権の価額」に、敷地全体の価額×区分所有補正率で算出する「敷地利用権の価額」を合計したものです。

富裕層を中心にタワーマンションを利用した過度な節税対策などが行われ、国税庁から新しい法令解釈通達が発信されました。

今回はマンションの相続税評価額と、相続税がかからないケースを解説していきます。

このページの目次

相続税におけるマンション評価額の算出方法とは

2024年1月1日以後に、相続・遺贈・贈与により取得した分譲マンション(居住用の区分所有財産)の相続税の評価額は、以下の式で算出します。

出典:国税庁「居住用の区分所有財産の評価」

2024年の法令解釈通達がされる前は、区分所有権の価額は「家屋の固定資産税評価額」、敷地利用権の価額は敷地全体の価額に敷地権割合を乗じたものでした。

しかし、この評価方法では市場価額とかい離があるとして区分所有補正率を掛けることになりました。

区分所有補正率は、①評価かい離率、②評価水準、③区分所有補正率の順番に、マンションの築年数や所在階などを基に計算します。

マンションの総階数が多いとプラスの要素に築年数が古いとマイナスの要素となるといった補正がありますので、例えば築年数の浅いタワーマンションは評価額が以前より高くなるでしょう。

具体的な計算は、国税庁の計算ツールを参考にしましょう。

マンションの相続税がかからないケース

相続税は、相続財産が基礎控除額の範囲内であれば課されません。

基礎控除額は以下の式で計算します。

| 3,000万円+500万円×法定相続人の数=相続税の基礎控除額 |

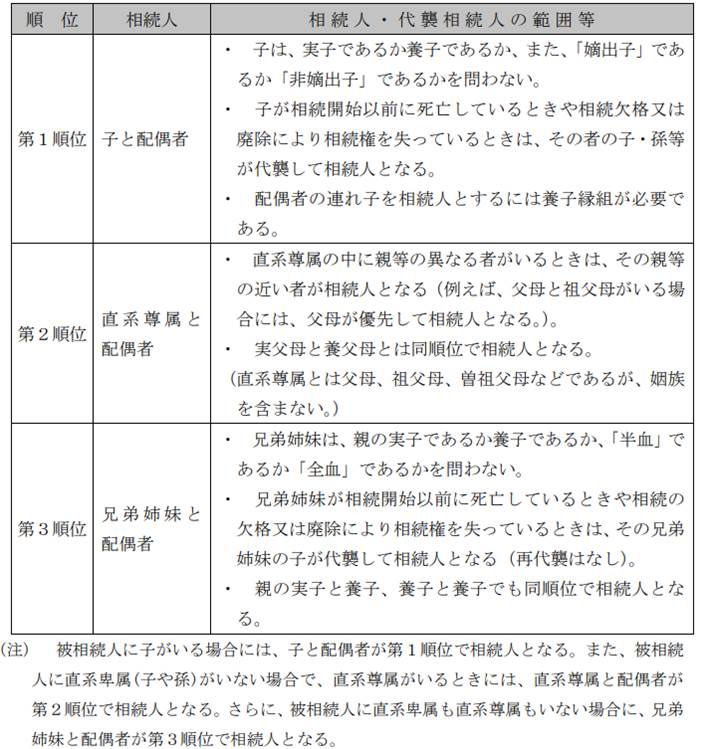

法定相続人とは、民法で定められた相続人で被相続人(亡くなった方)の配偶者は常に相続人となり、順位は以下の通りです。

また、配偶者がマンションを相続した場合は「配偶者の税額の軽減」(1億6千万円もしくは配偶者の法定相続分相当額のいずれか多い方)により相続税がかからないこともあります。

相続税には、未成年者控除や障害者控除もありマンションの評価額が控除額の範囲内であれば配偶者の税額の軽減と同様に全額控除され課税されません。

一定の要件を満たした宅地に適用される小規模宅地等の特例により、評価額が50~80%減額になることもあります。

そして、夫婦の一方が亡くなった場合に残された配偶者が家に住み続ける権利(配偶者居住権)の目的となっている建物、敷地は評価方法が通常とは異なりますので注意しましょう。

まとめ

相続税では、不動産の評価額の計算で悩む方は少なくありません。専門知識が必要となりますので、お困りの方は税理士に相談してみてはいかがでしょうか。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。