相続財産の評価額が「3,000万円+法定相続人の数×500万円」を超えると、相続税が課されます。

相続財産の評価額が上記の額を超えることが見込まれ、将来の相続税をおさえたい方は節税対策が必要です。相続税対策を早めに行うことで、納税額の負担を軽減できる事例があります。

今回は、生前贈与や相続時精算課税制度、生命保険への加入など相続税対策5つを紹介していきます。

このページの目次

1.非課税枠を活用した生前贈与

年間110万円以内の贈与は、贈与税がかかりません。生きているうちに相続人などに年間110万円以内の贈与をすることで、相続時の財産が減り節税対策につながります。

また、子ども・孫への贈与といった一定の要件を満たすと①住宅取得等資金、②教育資金、③結婚・子育て資金の非課税措置が利用できます。

贈与契約書を毎年作成し、保管しておきましょう。

そして、相続開始前7年以内に相続人などが取得した遺産は相続財産に含まれ相続税の課税対象となってしまいますので注意しましょう。

2.相続時精算課税制度の活用

贈与税の課税方法には、上記の「暦年課税」と「相続時精算課税」の2つがあります。

暦年課税と相続時精算課税は併用できず、贈与税の申告期間内に「相続時精算課税選択届出書」を提出しない場合は自動的に暦年課税が適用されます。

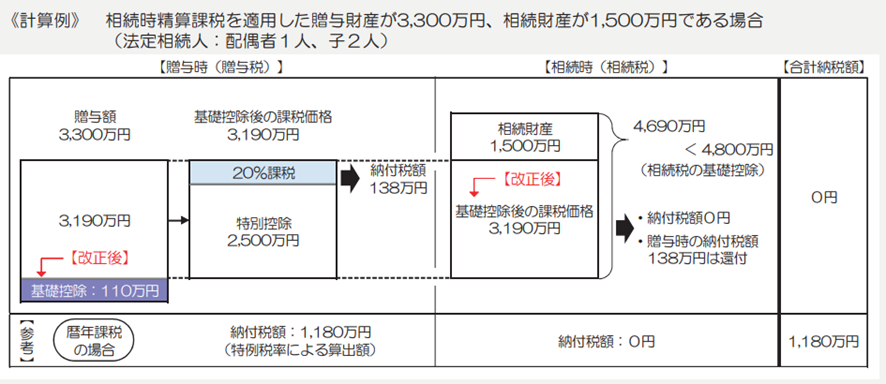

相続時精算課税制度は、届出書を出した特定贈与者からの贈与で取得した財産の価額の合計額から、基礎控除額110万円(年間)+最高2,500万円(通算)までは贈与税がかからず、相続時に贈与財産(年間の基礎控除額などを除く)の額が相続税の課税対象となる仕組みです。

出典:国税庁「令和5年度 相続税及び贈与税の税制改正のあらまし」

相続財産の額によっては有効な相続対策となり得ますが、一度選択すると取り消すことができませんので、注意しましょう。

3.生前に墓地、墓石、仏壇、仏具などを購入する

上記は「祭祀財産」と呼ばれ、相続税の非課税対象です。

生きているうちに祭祀財産を購入すると現金が減りますので、相続財産の減少と相続税の軽減が期待できます。

4.生命保険への加入

生命保険金は一定の要件を満たすと、「500万円×法定相続人の数」までが非課税です。生きているうちに生命保険に加入し、一時払いでまとめて保険料を支払うと現金が減り相続税対策となることがあります。

5.現金を不動産に資産替え

相続財産としての不動産の評価は、土地が時価の約8割(相続税評価額)、家屋が時価の約7割(固定資産税評価額)となりますので現金を不動産に替えることは相続対策として有効と言われています。

相続した土地で一定の要件を満たすものは「小規模宅地等の特例」が適用され、50~80%評価額が減額されますので、相続対策には一定の効果が期待できるでしょう。

ただし、相続開始前3年以内に購入された不動産は「通常の取引価格に相当する金額」によることとされているため、相続発生直前での資産替えは節税効果がないことに注意が必要です。

相続税対策は早めに

相続税対策は、元気なうちから早めに行うことをおすすめします。

監修 玉城 慎之介

税理士/沖縄税理士会/税理士登録2017年/登録番号135867

琉球大学大学院を卒業後、STC国際税務会計事務所へ入社。

その後、STC国際税理士法人を設立。現在はSTCグループの代表として、相続案件のみならず上場企業の国際税務コンサルティング、連結納税から中小企業まで幅広い業態の税務業務、起業支援等に注力。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。