このページの目次

海外にある資産を相続した場合の相続税

ほとんどの場合、海外にある資産を取得した場合にも相続税が課されます。

では、どのような場合に海外にある資産に対して課税がされるのでしょうか?

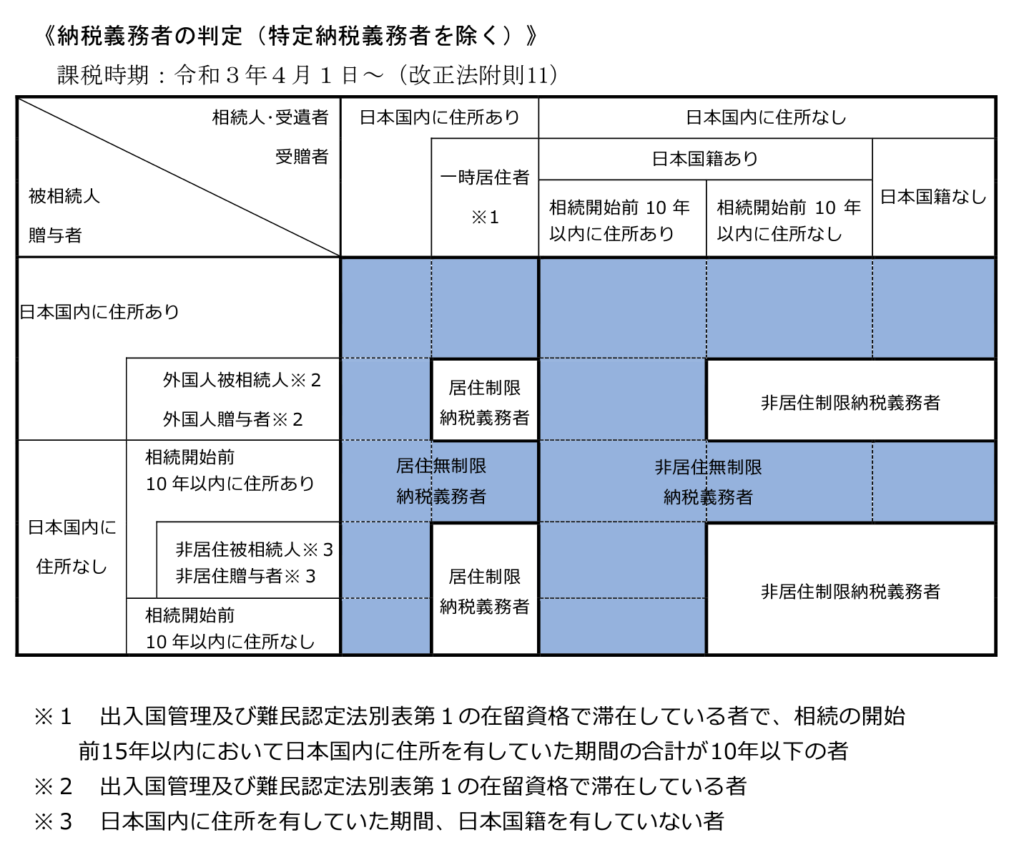

その判定にはまず、納税義務者となった方が下表のどの区分に該当するかを確認する必要があります。

《国税庁 税務大学講本 相続税法(令和4年度版) 第2章 納税義務者》

どの区分に該当しましたか?

それぞれの区分ごとの課税財産の範囲は下記の通りとなります。

- 無制限納税義務者(=居住無制限納税義務者、非居住無制限納税義務者)

→相続した資産が国内にあるか海外にあるかを問わず相続税が課されます。 - 制限納税義務者(=居住制限納税義務者、非居住制限納税義務者)

→相続した資産のうち日本国内にあるものだけに相続税が課されます。

したがって、先ほど示した表の青い網掛け部分「居住無制限納税義務者」又は「非居住無制限納税義務者」に該当した場合には国内にあるか海外にあるかを問わず全ての資産に対して相続税が課されるということになります。

おそらく、ほとんどの方が該当するのではないでしょうか。

このように、多くの場合海外の資産にも相続税は課されるため、資産を海外に移したり、海外移住などをすることにより税金を免れる、ということはほぼできないということになります。

財産の所在

制限納税義務者に該当した場合には、海外にある資産については課税がされません。

そのため財産の所在がどこにあるのかを判定する必要があります。

現金や不動産については、実際にその資産がどこにあるかで判定することができるので判定に困ることはありません。

それでは、預貯金についてはどうでしょうか?

相続税法では、「金融機関に対する預金、貯金、積金又は寄託金で政令で定めるものについては、その預金、貯金、積金又は寄託金の受入れをした営業所又は事業所の所在」(法第10条第1項第4号)と定めています。

ポイントとなるのは「受け入れをした営業所又は事業所」という点です。

仮に、外国に本店がある銀行の日本支店で口座を開設し、預け入れをした場合にはその預金は国内財産として扱われます。

本店の所在地ではなく、営業所又は事業所で判定するという点に注意しましょう。

海外にある資産の評価方法

海外にある資産についてもほとんどの場合、相続税が課されることはお分かりいただけたかと思います。

では、海外にある資産の相続税評価はどのようにして行うのでしょうか。

海外にある資産の評価方法についても、基本的には国内にある財産と同様の方法で行います。

ただし、海外にある資産を実際に評価する際、多くの場合、国内にある資産の評価方法が適用できないという問題が発生します。

どのような問題が発生するか土地の相続税評価を例にして確認してみましょう。

国内にある土地の場合、評価方法は「路線価方式」又は「倍率方式」となります。

① 路線価方式

路線価方式は、路線価が定められている地域にある土地の評価方法で、路線価図で定められている路線価に一定の調整を加えて土地の価額を計算します。

② 倍率方式

倍率方式は、路線価が定められていない地域にある土地の評価方法で、評価対象の土地の固定資産税評価額に評価倍率表に記載されている倍率を乗じて、土地の価額を計算する方法です。

海外にある土地について路線価方式や倍率方式を適用して評価することはできません。なぜなら、路線価図と評価倍率表は国内にある土地を想定して作成されているためです。路線価や評価倍率がそもそも設定されていないということです。

それでは、この場合の評価はどのようにして行えば良いのでしょうか。

財産評価基本通達では以下のように定めています。

(国外財産の評価)

5-2 国外にある財産の価額についても、この通達に定める評価方法により評価することに留意する。 なお、この通達の定めによって評価することができない財産については、この通達に定める評価方法に準 じて、又は売買実例価額、精通者意見価格等を参酌して評価するものとする。(平12課評2-4外追加)

(注) この通達の定めによって評価することができない財産については、課税上弊害がない限り、その財産の取得価額を基にその財産が所在する地域若しくは国におけるその財産と同一種類の財産の一 般的な価格動向に基づき時点修正して求めた価額 又は課税時期後にその財産を譲渡した場合における譲渡価額を基に課税時期現在の価額として算出した価額により評価することができる。

《国税庁 財産評価基本通達 第1章 総則 (国外財産の評価)》

基本的には「この通達に定める評価方法に準じて、又は売買実例価額、精通者意見価格等を参酌して評価するものとする。」となります。

ただし、課税上弊害がない限り、注意書きの方法によることもできます。

先ほどの土地を例にした場合、現地の不動産鑑定士や不動産会社に鑑定、査定していただきその金額をもって相続税評価額とする方法や、固定資産税評価額から取引価格を逆算する方法など色々な方法が考えられます。

決まった評価方法がないため、海外の資産の評価については、税理士が10人いれば10通りの評価方法があるでしょう。

そのため、その資産の個別事情などを考慮し、適正な評価額が何なのか、というきちんとした根拠をもって評価方法を選択することが大切です。

邦貨換算

海外にある資産については、通常は外貨建てとなっているため円貨に換算する必要があります。

外貨建ての「資産」の場合は、取引金融機関が公表する最終の課税時期(通常、被相続人が亡くなった日)における最終の対顧客直物電信買相場(TTB)により換算します。

なお、外貨建ての「債務」の場合は、対顧客直物電信売相場(TTS)により換算することになります。

例えば、1,000米ドルを換算する場合(課税時期のTTS 102、TTM 101、TTB 100)

資産の場合は、100,000円(=1,000米ドル×TTB 100)が邦貨換算額となります。

債務の場合は、102,000円(=1,000米ドル×TTS 102)が邦貨換算額となります。

TTSよりTTBの方が低くなるので納税者が有利になる方で換算する、と覚えておくと良いですね。

なお、課税時期の為替相場が無い場合には、課税時期前の為替相場のうち、課税時期に最も近い日の為替相場を使用することとなっています。

海外に資産がある場合はお気軽にご相談ください

海外に資産がある場合の相続税申告についてはかなりの専門的知識を要します。

相続税は納税額が多額になることが多いため、よく分からないまま申告をしてしまうと申告内容のミスにより追徴となり多額の延滞税等を納めることになったり、逆に不要な税金を納めてしまうことがあるかもしれません。

弊社では海外に資産がある場合の相続税申告も行っております。

気になる点がございましたらぜひ一度ご相談ください。