Archive for the ‘未分類’ Category

期限迫る!法人版事業承継税制の特例措置

法人版事業承継税制とは

法人版事業承継税制とは、円滑化法の認定を受けている非上場会社の株式等を、後継者である受贈者・相続人等が贈与又は相続等により取得した場合において、一定の要件のもと、その非上場株式等に係る贈与税・相続税について、その納税を猶予し、後継者の死亡等により、猶予されている贈与税・相続税の納付が免除される制度になります。 元々、平成21年度税制改正により導入されており、平成30年1月から10年間の措置として従来の制度を抜本拡充した特例措置が設けられております。

一般措置と特例措置

法人版事業税制には、一般措置と特例措置があります。特例措置を受けるためには一定の要件を満たす必要がありますが、一般措置と比較して優遇された内容となっております。

| 特例措置 | 一般措置 | |

| 事前の計画策定等 | 特例承継計画の提出 (令和6年3月31日まで) | 不要 |

| 適用期限 | 次の期間の贈与・相続等 (平成30年1月1日から 令和9年12月31日まで) | なし |

| 対象株式 | 全株式 | 総株式の最大3分の2まで |

| 納税猶予割合 | 100% | 贈与:100% 相続:80% |

| 承継パターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 一般措置から弾力化 | 承継後5年間 平均8割の雇用維持 |

| 一定の事由が生じた場合の免除 | あり | なし |

特例措置を受けるための特例承継計画の提出期限迫る

法人版事業承継税制をうまく活用することができれば贈与税・相続税が免除されることになりますので、今後事業承継を考えている方はぜひご検討されてみてはいかがでしょうか。 また、上記の比較表に記載のある通り、比較的有利な特例措置を受けるために必要な「特例承継計画」の提出期限が令和6年3月31日と迫っております。特例承継計画の提出をしたからといって贈与・相続する必要はございませんので、迷われている方はとりあえず特例承継計画の提出をしておくと良いと思います。

※国税庁パンフレット【国税庁 HP 非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし】

https://www.nta.go.jp/publication/pamph/pdf/0023006-133_01.pdf

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

相続時精算課税制度の改正点を理解して、相続対策の見直しを検討しませんか?

前回のコラムでは、令和5年度税制改正における暦年贈与制度の変更点「加算対象期間の見直し」についてご説明させて頂きましたが、「相続時精算課税制度」にも変更が加えられましたので併せて確認したいと思います。

①相続時精算課税制度に基礎控除の創設

②相続時精算課税に係る土地又は建物の価額の特例の創設

上記改正点について解説します。国税庁解説パンフレットを併せてご確認下さい。

※国税庁解説パンフレット【国税庁 HP 令和5年度 相続税及び贈与税の税制改正のあらまし】https://www.nta.go.jp/publication/pamph/pdf/0023006-004.pdf

なお、暦年贈与の制度変更については、前回コラムをご参照下さい。

相続時精算課税制度について

相続時精算課税制度は、父母や祖父母から子や孫に対して贈与を行った場合に選択できる制度です。改正前の制度では、贈与財産の累計が2500万円(特別控除)までは贈与税がかからず、累計が2500万円を超えた場合、超えた部分に対して一律20%の贈与税が発生しました。

この時、いったん相続時精算課税制度を選択した場合、特定贈与者(相続時精算課税選択届出書に係る贈与者)からの贈与について、暦年贈与での贈与ができずに相続時精算課税制度での贈与しかできず、特定贈与者から贈与された財産について、その金額の多寡にかかわらず、全て贈与税の申告をしなければなりませんでした。

①相続時精算課税制度に基礎控除が創設

令和5年度税制改正により、相続時精算課税制度に基礎控除が新設されました。こちらの基礎控除は、暦年贈与の基礎控除のように、年間110万円までの贈与財産は、相続財産に加算されないこととなっております。また特定贈与者からの贈与により取得した財産の価額は、こちらの基礎控除をした後の価額となります。

②相続時精算課税に係る土地又は建物の価額の特例の創設

同じく令和5年度税制改正により、相続時精算課税に係る土地又は建物の価額の特例が新設されました。改正前は、相続時精算課税制度を利用して土地又は建物を贈与した場合、財産の評価額は贈与時の時価で評価することとされていましたが、改正後、その贈与の日からその特定贈与者の相続税申告書提出期限までの間に災害によって一定の被害を受けた場合には、その被害を受けた部分に相当する額を控除した残額とすることとなりました。

手続きの簡素化

これまでは、相続時精算課税制度の適用初年度に、「贈与税申告書」と「相続時精算課税選択届出書」を税務署へ提出しておりましたが、毎年110万円以下の贈与であれば、相続時精算課税選択届出書のみを提出することになります。

さらに、2年目以降はその年の贈与金額が110万円を超える場合は贈与税申告書を提出する必要がありますが、110万円以下となる場合には贈与税申告書の提出は不要になります。

※前回コラム【生前贈与が不利になる?加算対象期間の見直しへ】

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

生前贈与が不利になる?加算対象期間の見直しへ

生前贈与の加算対象期間とは

生前に贈与がすべて済んだから相続税はかからないと思っている方も多いのではないでしょうか?

しかし、相続税の現行の制度では、生前に行われた贈与の内、亡くなる前3年以内の贈与については相続税の対象に含めることとしているのです。この期間がいわゆる生前贈与の「加算対象期間」です。

例えば、仮にご自身の余命があと3年と宣告された場合(3年後に亡くなるということを前提)、相続財産を残さないために、亡くなる3年前から焦って財産を贈与したとしても、その贈与分については残された遺族の相続税の対象になるのです。

生前贈与の課税対象期間が3年→7年に…!

これまで暦年課税により亡くなる前3年以内の贈与は相続税の対象とされていましたが、令和5年度の改正により令和6年1月1日以後に贈与により取得する財産については、上記3年以内から「7年以内」に変更されることになりました。

これまでは亡くなる前3年以内の贈与が相続税の対象であったため、贈与を「まだ先のことだから」と先送りにしても問題ないと考える方も多かったかもしれません。しかし、改正によりこれが7年となると、早めに資産を移転しないと課税対象に含められる可能性が生じるのです。

【国税庁 HP 令和5年度 相続税及び贈与税の税制改正のあらまし P4参照】https://www.nta.go.jp/publication/pamph/pdf/0023006-004.pdf

相続時精算課税制度とどちらが良い?

上記国税庁HPの1~3ページにありますように、今回は「相続時精算課税制度」についても改正が行われることになりました。

そのため、「暦年課税による生前贈与」ではなく、これまで選択する人があまりいなかったともいわれているこの制度を選択する人が増えるのではないかと巷ではささやかれています。

次回のコラムでは、その「相続時精算課税制度」についても触れていきたいと思います。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

今回は延長なし?期限が迫る“直系尊属からの住宅取得等資金贈与の非課税制度”

非課税枠が年々縮小傾向にある本制度

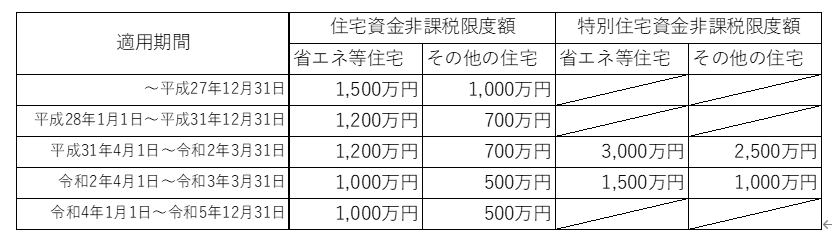

平成21年に租税特別措置法によって「直系尊属からの住宅取得等資金贈与の非課税制度」が創設されました。平成27年度に大幅な改正が行われた後、見直しや改正が行われ、期限や非課税枠は下記の表のとおりとなっています。

現行法は、令和4年3月に財務省が公表した令和4年度税制改正によるもので、省エネ等住宅では1,000万円、それ以外のその他の住宅では500万円が非課税となります。

タイムリミットは令和5年12月31日までの贈与

この非課税制度は、令和5年12月31日をもって終了となります。

巷では、期限がある税制については延長がされるのではないかなどと憶測が飛び交っていますが、23年7月時点で立法府からの言及はありません。このままの場合、令和5年12月31日をもって終了となります。仮に期限延長されたとしても、近年の傾向では非課税額が減額される可能性もあります。

贈与を受けたら税務署に申告が必要!

「直系尊属からの住宅取得等資金贈与の非課税制度」を適用する場合には、申告期限内に贈与税の申告を行う必要があります。たとえ納付税額が0円でも、この非課税制度を適用するには期限内申告が必要です。

令和5年中の贈与の場合、翌年の令和6年2月1日から令和6年3月15日までに申告が必要となります。贈与税の申告していない場合には非課税の適用が受けられず、通常の贈与税を支払う必要があることに加え、無申告加算税や延滞税といった余計な税金も発生する可能性があるのでご注意下さい。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。

まだ間に合う!タワマン節税改正の抜け道

国税庁 マンション評価方法の見直し案示す

第3回「マンションに係る財産評価基本通達に関する有識者会議」によりマンションの評価方法の見直し案が示されました。

評価方法の見直しが決定となった場合、市場価格と相続税評価額の乖離に着目した相続税対策、いわゆる「タワマン節税」が使えなくなります。

これにより現在は実勢価格の4割程度にとどまっている評価額が6割以上に引き上げられる結果となり、高層階ほど影響が大きくなります。

【国税庁HP マンションに係る財産評価基本通達に関する有識者会議 第3回有識者会議 資料】

https://www.nta.go.jp/about/council/idenshi/20230622/shiryo.pdf

マンション評価方法の見直しで損をしないために

実はタワマン節税を使用する方法が現時点ではまだ残されています。

どのような方法だと思いますか?

答えは、「令和5年中にマンションを相続人に渡す」です。

評価方法の見直し案は国税庁の資料によると「令和6年1月1日以後の相続等又は贈与により取得した財産に適用する。」予定になっています。

しかし、「令和5年中に相続を発生させてください!!」というわけにもいきません。

そのため、贈与をするという方法で同じ効果を得ることができます。

通常の贈与では贈与税が高額になります。そこで、相続時精算課税制度を使用して贈与を行います。評価額が2,500万円以下であれば贈与税はかかりません。2,500万円を超えた部分については20%の贈与税がかかりますが、これは相続税の前払いの性格になります。

贈与したマンションは相続税の計算時に相続財産として加算されますが、この時の評価額は「贈与時」の評価額になります。

これにより、将来の相続税の申告にもタワマン節税が活用できる、ということになります。

事務所のある沖縄県と関東を中心に、日本国内はもちろん、国外居住の方まで幅広く対応しております。相続税の申告や手続き、事業承継、第三者承継、国際相続まで、多様なご相談に対応可能です。

グループ内の税理士法人・相続サポート会社・M&A支援会社が連携し、専門性の高いサービスをワンストップでご提供いたします。

また、オンライン相談にも対応しており、遠方や海外在住の方でも安心してご相談いただけます。

まずは、お気軽にお問い合わせください。